个税系统捐款,了解政策与操作流程

时间:2024-12-12 来源:网络 人气:

个人所得税系统中的捐款抵扣:了解政策与操作流程

随着社会公益事业的不断发展,越来越多的个人和企业参与到公益捐赠中来。在我国,个人通过合法途径进行公益捐赠,可以在个人所得税中享受一定的抵扣优惠。本文将为您详细介绍个人所得税系统中的捐款抵扣政策及操作流程。

一、个人所得税捐款抵扣政策概述

根据《中华人民共和国个人所得税法》及相关政策规定,个人将其所得对教育、扶贫、济困等公益慈善事业进行捐赠,捐赠额未超过纳税人申报的应纳税所得额百分之三十的部分,可以从其应纳税所得额中扣除。国务院规定对公益慈善事业捐赠实行全额税前扣除的,从其规定。

二、个人所得税捐款抵扣条件

1. 捐赠对象:个人捐赠的对象必须是通过民政部门登记注册的公益性社会组织、县级以上人民政府及其部门等国家机关。

2. 捐赠方式:个人捐赠可以通过银行转账、现金支付等方式进行,但必须取得合法的捐赠票据。

3. 捐赠额度:捐赠额度不得超过纳税人申报的应纳税所得额的百分之三十。

三、个人所得税捐款抵扣操作流程

1. 准备捐赠票据:个人在进行公益捐赠后,需取得合法的捐赠票据,如公益事业捐赠统一票据等。

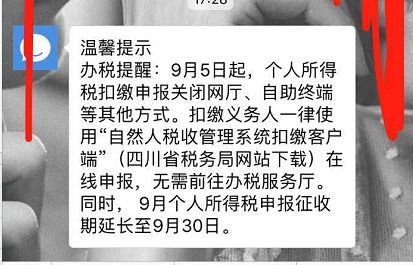

2. 汇算清缴:在个人所得税年度汇算清缴时,将捐赠票据及相关信息提交给税务机关。

3. 税务机关审核:税务机关对捐赠票据及相关信息进行审核,确认符合抵扣条件后,将在个人所得税中予以扣除。

4. 退还税款:如抵扣后的应纳税所得额为负数,税务机关将退还多缴的税款。

四、常见问题解答

1. 问题:捐赠给个人可以享受税前扣除吗?

答案:不可以。个人捐赠的对象必须是公益性社会组织、县级以上人民政府及其部门等国家机关。

2. 问题:捐赠票据丢失了,还能享受税前扣除吗?

答案:不可以。捐赠票据是享受税前扣除的重要凭证,如丢失,需重新取得合法的捐赠票据。

3. 问题:捐赠额度超过应纳税所得额的百分之三十,如何处理?

答案:超出部分可以在下一年度继续扣除,但不得超过当年应纳税所得额的百分之三十。

个人所得税捐款抵扣政策为个人参与公益慈善事业提供了有力支持。了解相关政策及操作流程,有助于个人在享受税收优惠的同时,为公益事业贡献一份力量。

教程资讯

教程资讯排行